- ファクタリングが古くから歴史あるサービスであるとわかる

- なぜ近年日本で流行しているかわかる

日本国内で資金調達手段としてメジャーになりつつあるファクタリング。怪しいという声もありますが、実は世界を見渡すと古くから歴史が存在します。

はるか4,000年前、メソポタミア文明の時代からファクタリングが存在するとも言われていますが、果たして本当でしょうか?

この記事では、法務省の改正資料やJETROレポートなど、公的資料に基づいてファクタリングの起源や歴史を辿ります。

ファクタリングの歴史【正史】

まずは現在のファクタリング(売掛債権の買取・現金化)がどのような変遷をたどって確立されたか、正しい歴史を見てみましょう。

14世紀のイギリスが起源

ファクタリング(Factoring)の語源となった「ファクター(Factor)」という言葉は、中世イギリスの衣料品産業で広く使われ始めました。

当時の「ファクター」は金融業者ではありません。メーカー(織物業者)に代わって商品を預かり、販売し、代金を回収して送金する販売代理人(代理店)の役割を担っていました。つまり、物流や販売代行といった商業機能がメインであり、金融機能は付随的なものに過ぎませんでした。

19世紀のアメリカで発展

現代のファクタリングの原型が歓声したのは19世紀後半のアメリカです。

イギリスと違い広大なアメリカではファクターが物理的に商品を預かって販売管理を行うことは困難でした。そこで、メーカーが商品を直接発送し、ファクターは販売・物流機能の代わりに代金の前払いや貸倒リスクを引き受ける保証業務に特化します。

商品販売の代理人から債権を買取する金融業者への進化がファクタリングビジネスの始まりです。

紀元前から存在するというエピソード

4,000年前からファクタリングが存在するという話は、債権(ツケ)という概念がメソポタミア文明から確立されていたということに由来します。しかし、当時はビジネスとしてファクタリングが存在していたわけではありません。

キャッチーなエピソードではありますが、実際に債権買取サービスとして成立したわけではない点に注意しましょう。

世界と日本のファクタリング事情

「ファクタリングは海外では当たり前のサービス」とよく言われますが、実は海外と日本(欧米と日本)では、利用目的や仕組みが決定的に異なります。日本貿易振興機構(JETRO)の調査資料に基づき、その違いを見ていきましょう。

欧米のファクタリングの役割:保証・決済

欧米でのファクタリングの主な目的は資金調達よりも信用リスクの回避です。

| 主な機能 | 企業が倒産した際に売掛金を保証する役割をもつ。 |

| 契約形態 | 3社間ファクタリングが基本。売掛先にも通知を行う。 |

| 国際取引 | 貿易において、信用状の代わりに利用される。 |

日本のファクタリングの役割:資金調達

日本ではキャッシュフローを改善する役割でファクタリングが発展しました。

| 主な機能 | 入金サイトの短縮やつなぎ融資的な利用がされる。 |

| 契約形態 | 2社間ファクタリングが主流。資金繰りが苦しいことを取引先に知られないよう通知を行わない形式が発展。 |

ファクタリングが日本で普及した歴史

アメリカで大きく普及したファクタリングですが、なぜ日本では広がらなかったのでしょうか。また、近年急激に利用者が増えている背景をお伝えします。

手形の衰退

かつての日本企業には、「約束手形」という世界でも稀な、強力な信用取引の慣習がありました。資金繰りの調整には、銀行での「手形割引」を利用するのが一般的だったため、ファクタリングが入る隙間がなかったのです。

しかし近年、政府の方針や印紙税のコスト嫌気などから、手形の利用は激減しています。

全国の手形交換高は、ピーク時の1990年(4,797兆円)に対し、2021年には約122兆円まで減少しています。手形の衰退により、代わりの資金調達手段が必要とされたのです。

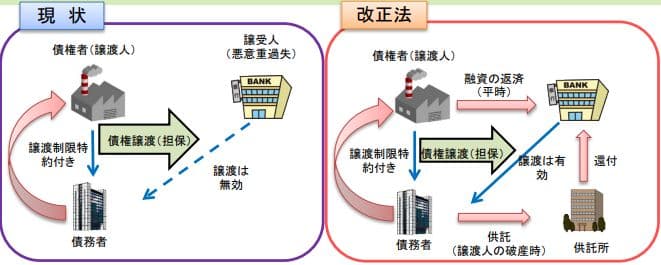

2020年の民法改正

ファクタリング普及の最大の転機となったのが、2020年4月1日の民法改正です。

以前の民法下では、企業間の取引契約に「債権譲渡禁止特約」がついている場合、ファクタリング(債権譲渡)を行うことが法的に無効とされるリスクがありました。多くの大企業との契約にはこの特約がついているため、実質的に利用できなかったのです。

しかし、改正民法(第466条)により、「譲渡禁止特約がついていても、債権譲渡は有効である」とルールが180度転換されました。今後、日本でも市場規模が拡大することが予想されます。

ファクタリングの歴史を学ぼう

ファクタリングの歴史を紐解くと、以下の事実が見えてきます。

- 怪しいサービスではない:欧米では100年以上前から商取引のインフラとして機能している正当な金融手法です。

- 日本は特殊である:主流の「2社間ファクタリング」は、世界的に見ると珍しい形態であり、リスクと手数料が割高になりがちです。

- 法改正が追い風:2020年の民法改正により、国が認める正式な資金調達手段となりました。

歴史が証明している通り、仕組み自体は有用です。しかし、日本市場には「世界標準の保証型」と「高利貸しに近い業者」のファクタリング業者が混在しているのも事実です。

ファクタリングの利用を検討する際は、法的な背景や適正相場を熟知している専門家(税理士など)が監修するサービスを選ぶことが貴社の財務を守る第一歩となります。