数百万円のまとまった資金調達が必要なのに「銀行融資が間に合わない」「赤字決算や税金滞納が原因で借入審査が厳しい」などのお悩みを解決する手段が法人向けファクタリングサービスです。

しかし、法人経営者のピンチに付け込んで法外な手数料を取る悪質な業者も存在するため、ファクタリング会社選びは慎重に行う必要があります。

この記事では、法人取引を強みとした信頼できるファクタリング会社を厳選。オンライン完結で即日入金が目指せる会社を選びました。

資金繰りで頭を抱えている経営者様はご一読の上、資金調達手段としてファクタリングをご利用ください。

- 法人向けのファクタリング会社がわかる

- 即日入金まで対応してくれる会社がわかる

- 安心して依頼できる優良企業がわかる

法人向けファクタリングサービス迷ったらココ!

本サイトでは10社のファクタリング会社を比較しましたが、法人向けファクタリングサービス選びに迷ったら必ず申込してほしいのがQuQuMoとビートレーディングです。

| 事業者名 | 買取可能額 | 手数料 | 入金スピード | 受付時間 | 契約の種類 | 必要書類 | オンライン完結 | 設立 | 運営会社 | 公式サイトURL |

|---|---|---|---|---|---|---|---|---|---|---|

| QuQuMo | 下限・上限なし | 1%~ | 最短2時間 | 24時間365日 | 2社間 | 請求書 通帳 | 〇 | 2018年 | 株式会社アクティブサポート | https://ququmo.net/ |

| ビートレーディング | 下限・上限なし | 2%~ | 最短2時間 | 24時間365日 | 2社間/3社間 | 請求書 通帳 | 〇 | 2012年 | 株式会社ビートレーディング | https://betrading.jp/ |

債権の二重譲渡は禁止されていますが、審査申込を並行することは法律上なんの問題もありません。

むしろ審査結果を待つ時間がなかったり請求書が審査通過するか不安だったりする場合、今すぐ複数のファクタリング会社に申込してください。

- 24時間365日受付している

- 手続きがオンラインで完結する

- 債権の買取額に上限・下限の制限がない

- 審査申込から最短2時間で入金される

- 創業5年以上の会社だから安心できる

- 取引先にバレない(債権譲渡登記の留保可)

最短2時間の入金と請求書・通帳のみを必要書類が強みのQuQuMoは、株式会社アクティブサポートが2018年から運営するファクタリング会社です。

請求書と通帳のコピーの2点だけで最短2時間即日入金が目指せます。

厳しい資金繰りの悩みを今すぐ解決したいと考えている方にはQuQuMoがおすすめです。

無料で審査申込ができるのですぐに以下のサイトから登録手続きを進めてください。

また、2012年に設立したビートレーディングは知名度が高いノンバンクのファクタリング会社の中では設立からの歴も長いです。

累計買取額は1,550億円以上の実績があり、多くの法人・個人事業主の方の資金繰りに関わってきました。

こちらも最短2時間での入金が目指せるため合わせて審査申込することをおすすめします。

法人の資金調達におすすめのファクタリング会社10選

ファクタリング会社を10社比較しました。審査申込の結果や入金までのスピード、手数料率は各社異なるため、3社程度申込を行い、一番条件がよいところに請求書の買取を依頼することをおすすめします。

| 事業者名 | 買取可能額 | 手数料 | 入金スピード | 受付時間 | 契約の種類 | 必要書類 | オンライン完結 | 設立 | 運営会社 | 公式サイトURL |

|---|---|---|---|---|---|---|---|---|---|---|

| QuQuMo | 下限・上限なし | 1%~ | 最短2時間 | 24時間365日 | 2社間 | 請求書 通帳 | 〇 | 2018年 | 株式会社アクティブサポート | https://ququmo.net/ |

| ビートレーディング | 下限・上限なし | 2%~ | 最短2時間 | 24時間365日 | 2社間/3社間 | 請求書 通帳 | 〇 | 2012年 | 株式会社ビートレーディング | https://betrading.jp/ |

| No.1 | 20~5,000万円 | 1%~ | 最短30分 | 平日9:00~19:00 | 2社間/3社間 | 請求書 通帳 決算書 | 〇 | 2016年 | 株式会社 No.1 | https://no1service.co.jp/ |

| ファクタープラン | 300万円~ | 1.8%~ | 最短60分 | 平日9:00~19:00 | 2社間 | 請求書 通帳 | 〇 | 2017年 | 株式会社ワイズコーポレーション | https://factorplan.net/ |

| アクセルファクター | 30万円~上限なし | 0.5%~ | 最短2時間 | 平日10:00~18:30 | 2社間/3社間 | 請求書 通帳 身分証明書 | 〇 | 2018年 | 株式会社アクセルファクター | https://accelfacter.co.jp/ |

| 日本中小企業金融サポート機構 | 下限・上限なし | 1.5%~ | 最短3時間 | 24時間365日 | 2社間/3社間 | 請求書 通帳 | 〇 | 2017年 | 一般社団法人日本中小企業金融サポート機構 | https://chushokigyo-support.or.jp/ |

| PMG | 50万円~2億円 | 1%~ | 最短2時間 | 24時間365日 | 2社間/3社間 | 請求書 通帳 身分証明書 | 〇 | 2015年 | ピーエムジー株式会社 | https://p-m-g.tokyo/ |

| Good Plus | 1万円~ | 5%~ | 最短90分 | 平日・土日祝8:30~20:00 | 2社間 | 請求書 通帳 決算書 身分証明書 | 〇 | 2021年 | Good Plus株式会社 | https://goodplus-service.co.jp/ |

| JPS | ~3億円 | 2%~ | 最短60分 | 詳細不明 | 2社間/3社間 | 要確認 | 〇 | 2018年 | 株式会社JPS | https://www.jps-tokyo.co.jp/ |

| KKT | 50万円~ | 3.7% | 最短即日 | 平日9:30-19:00 | 2社間 | 請求書 | 〇 | 2024年 | KKT株式会社 | https://kkt-inc.co.jp/ |

QuQuMo

少額債権から大口買取まで柔軟に対応する独自審査のファクタリング会社です。

- 必要書類は請求書と通帳のコピーのみ

- 最短即日2時間で入金まで完了

- 24時間365日受付可

- オンライン審査で来店不要

- 業界最安手数料1%~

- 取引先に通知されない2社間ファクタリングに特化

- 債権譲渡登記は原則不要

法人・個人事業主の方を問わず売掛債権があれば取引可能です。

「創業すぐだけど大丈夫かな?」「赤字決算で税金も滞納しているけど取引してくれるのかな?」といった不安を抱える必要はありません。

24時間365日受付しておりスマホからオンライン完結できるので手続きも簡単です。

審査に通りやすいファクタリング会社をお探しならQuQuMoにも申し込んでください。

| 事業者名 | QuQuMo |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | 下限・上限なし |

| 手数料 | 1%~ |

| 審査スピード | 最短30分 |

| 入金スピード | 最短2時間 |

| 契約の種類 | 2社間 |

| 必要書類 | 請求書 通帳 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2018年 |

| 本社所在地 | 東京都豊島区南池袋2丁目13-10 南池袋山本ビル 3階 |

| 運営会社 | 株式会社アクティブサポート |

| 公式サイトURL | https://ququmo.net/ |

ビートレーディング

ビートレーディングは2%~の格安手数料と最短2時間の入金が目指せるファクタリング会社です。

- 必要書類は請求書と通帳のコピーのみ

- 債権買取額の下限なし(1万円から応相談)

- 初めてでも安心の専任オペレーター制度

- 取扱件数は業界トップクラスの71,000社以上

- 全国5拠点の大手(東京、仙台、名古屋、大阪、福岡)

ビートレーディングは地上波のテレビ番組でも取り上げられました。

累計買取額は1,550億円以上の実績があり、多くの法人・個人事業主の方の資金繰りに関わってきました。

赤字決算や税金滞納があっても買取可能です。

また、ビートレーディングなら請求書がなくても注文書の時点でファクタリングができます。仕事を受注したけど納品前でキャッシュフローが苦しい方にもおすすめです。

独自審査の仕組みがあるので実績豊富なビートレーディングにも審査申込をしておきましょう。

| 事業者名 | ビートレーディング |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | 下限・上限なし |

| 手数料 | 2%~ |

| 審査スピード | 最短30分 |

| 入金スピード | 最短2時間 |

| 契約の種類 | 2社間、3社間 |

| 必要書類 | 請求書 通帳 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2012年 |

| 本社所在地 | 東京都港区芝大門1丁目2-18 野依ビル 3階・4階 |

| 運営会社 | 株式会社ビートレーディング |

| 公式サイトURL | https://betrading.jp/ |

No.1

No.1は審査通過率90%・最短30分で入金でき、法人様の利用を歓迎しているファクタリング会社です。

- 審査通過率は高水準の90%以上

- 買取手数料は業界最安1%~

- 即日対応実績、他社からの乗り換え実績、リピート率No.1

- 必要書類は請求書・通帳のコピー・決算書の3点

- 審査はオンライン完結

No.1は新規利用時限定で初回買取手数料50%割引や他社よりも高額買取保証キャンペーンを実施中です。

他社からの乗り換えを希望する法人様にとっては審査が緩いと感じる可能性もあります。

審査通過率は90%以上なので他社の審査申し込みに不安がある方は審査申込するのがおすすめです。

| 事業者名 | No.1 |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | 20~5,000万円 |

| 手数料 | 1%~ |

| 審査スピード | 最短30分 |

| 入金スピード | 最短30分 |

| 契約の種類 | 2社間、3社間 |

| 必要書類 | 請求書 通帳 決算書 |

| 審査通過率 | 90%以上 |

| オンライン完結 | 〇 |

| 設立 | 2016年 |

| 本社所在地 | 東京都豊島区東池袋1-18-1 Hareza Tower 20F |

| 運営会社 | 株式会社 No.1 |

| 公式サイトURL | https://no1service.co.jp/ |

ファクタープラン

ファクタープランは300万円の売掛債権から買取できる法人限定の即日入金ファクタリング会社です。

- 最短60分で現金化

- 10秒スピード見積もり

- 審査から契約までオンライン完結

- 買取手数料は1.8~8%

- 事務手数料や出張手数料はなし

数百万円規模の売掛債権をファクタリングする規模の法人様の場合、法人専門で大型債権の買取を強みとするファクタープランは頼りになる存在です。

買取手数料の上限は8%のため2社間ファクタリングの中では手数料が安く、さらに事務手数料や出張手数料も一切かかりません。

オンラインで審査が完了する点もファクタープランの強みです。

| 事業者名 | ファクタープラン |

|---|---|

| 対象事業者 | 法人 |

| 買取可能額 | 300万円~ |

| 手数料 | 1.8%~ |

| 審査スピード | 非公開 |

| 入金スピード | 最短60分 |

| 契約の種類 | 2社間、3社間 |

| 必要書類 | 請求書 通帳 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2017年 |

| 本社所在地 | 東京都豊島区池袋2-53-12 ノーブル池袋3F |

| 運営会社 | 株式会社ワイズコーポレーション |

| 公式サイトURL | https://factorplan.net/ |

アクセルファクター

アクセルファクターは「資金調達の専門家が選ぶ安心して利用できるファクタリングサービスNo.1」に選ばれたファクタリング業者です。

- 安心して利用できるファクタリングサービスNo.1

- 審査通過率93.3%の高い通過率

- 最短2時間で振込完了

- 手数料は業界最低水準の0.5%

- 最大1億円の大口資金調達にも対応

- オンライン完結

- LINE対応

アクセルファクターは即日2時間での振込をモットーに業務を実施しており、取引の半数以上が申し込みした当日中に決済まで完了しています。債権や契約内容確認のための書類用意を簡素化したり、オンライン商談を実施したりと、さまざまな面で審査の短縮を目指しているからです。

| 事業者名 | アクセルファクター |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | 30万円~上限なし |

| 手数料 | 0.5%~ |

| 審査スピード | 最短30分 |

| 入金スピード | 最短2時間 |

| 契約の種類 | 2社間 |

| 必要書類 | 請求書 通帳 身分証明書 |

| 審査通過率 | 93.30% |

| オンライン完結 | 〇 |

| 設立 | 2018年 |

| 本社所在地 | 東京都豊島区高田3丁目32-1 大東ビル3階 |

| 運営会社 | 株式会社アクセルファクター |

| 公式サイトURL | https://accelfacter.co.jp/ |

日本中小企業金融サポート機構

一般社団法人日本中小企業金融サポート機構は非営利団体ならではの低手数料1.5%~を実現したファクタリング会社です。

- 24時間受付中

- 最短30分で審査結果を提示

- 必要書類は請求書と通帳のコピーのみ

- 1万円の少額債権から2億円の大口取引まで対応

創業以来、ファクタリングの取引社数は18,900社(2025年9月現在)を突破しました。

金融知識に精通したスタッフが多数在籍し、資金繰りに悩む法人・個人事業主の方のご相談を無料で承っています。

24時間受付しているので深夜や早朝にお悩みの方も審査を申し込んでみましょう。

| 事業者名 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | 下限・上限なし |

| 手数料 | 1.5%~ |

| 審査スピード | 最短30分 |

| 入金スピード | 最短3時間 |

| 契約の種類 | 2社間、3社間 |

| 必要書類 | 請求書 通帳 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2017年 |

| 本社所在地 | 東京都港区芝大門1丁目2-18 2F |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 公式サイトURL | https://chushokigyo-support.or.jp/ |

PMG

PMGは年間取引件数8,600件以上のファクタリング会社です。

- 最短2時間のスピード入金

- 売買手数料は業界最高水準の1%~

- 年間取引件数は8,600件以上

- 必要書類は3点のみだから簡単

リピート利用率は96%と何度も繰り返し利用されています。

成約件数は51,999件、累計買取額2,226億円(2025年4月現在)と多くの方がファクタリングにPMGを選んできました。

| 事業者名 | PMG |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | 50万円~2億円 |

| 手数料 | 1%~ |

| 審査スピード | 最短2時間 |

| 入金スピード | 最短2時間 |

| 契約の種類 | 2社間、3社間 |

| 必要書類 | 請求書 通帳 身分証明書 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2015年 |

| 本社所在地 | 東京都新宿区西新宿2丁目4番1号 新宿NSビル25F |

| 運営会社 | ピーエムジー株式会社 |

| 公式サイトURL | https://p-m-g.tokyo/ |

Good Plus

のりかえPlusは他社利用中の方の乗り換えに特化したファクタリング業者です。

- 最短90分で即日入金

- 審査通過率は90%以上

- 取引先や銀行に通知がない債権譲渡登記なし

- 平日朝8時半から夜20時まで受付中

他社と比較したとき、のりかえPlusは朝は30分程度早く、夜も1時間程度遅くまで営業しています。もし、他社では営業時間外だった場合も即日対応してもらえるかもしれません。

のりかえPlusでは他社からの乗り換え時は、どんな条件でも手数料率最大5%までになる優遇キャンペーン中です。

| 事業者名 | Good Plus |

|---|---|

| 対象事業者 | 法人 |

| 買取可能額 | 1万円~ |

| 手数料 | 5%~ |

| 審査スピード | 最短90分 |

| 入金スピード | 最短90分 |

| 契約の種類 | 2社間 |

| 必要書類 | 請求書 決算書 身分証明書 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2021年 |

| 本社所在地 | 東京都中野区東中野4-5-10 |

| 運営会社 | Good Plus株式会社 |

| 公式サイトURL | https://goodplus-service.co.jp/ |

JPS

JPSは最短60分以内(最長3日以内)に、最高3億円の資金調達ができる法人向けファクタリング業者です。

- 最短60分(平均2時間半)で振込完了

- 常時30分以内のスピード返信

- 手数料2%~は業界最安クラス

- 最大調達金額は3億円

- 70業種以上の業種に対応

- 顧客満足度は96%

- リピート率は94.7%

オンライン面談か来店(東京・大阪)かを選べるため、オンライン完結を希望する方も一度対面で面談したい方も選べる点がJPSの特徴です。また、全国出張サービスも行っているため、遠方で事業をされている法人様でも対面での面談ができます。

| 事業者名 | JPS |

|---|---|

| 対象事業者 | 法人・個人事業主・フリーランス |

| 買取可能額 | ~3億円 |

| 手数料 | 2%~ |

| 審査スピード | 最短30分 |

| 入金スピード | 最短60分 |

| 契約の種類 | 2社間 |

| 必要書類 | 要確認 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2018年 |

| 本社所在地 | 東京都文京区小日向4-6-21 ベルメゾン茗荷谷3F |

| 運営会社 | 株式会社JPS |

| 公式サイトURL | https://www.jps-tokyo.co.jp/ |

KKT

KKTは16時までの審査申込でも最短当日入金ができる法人限定のファクタリング業者です。

- 16時までの申込でも最短当日入金

- 最短60分で振込

- 審査から契約までオンライン完結

- 法人限定のサポートあり

- 50万円の少額債権でも買取可

- 手数料は3.7%~

- リピート率は91%

KKTの審査が早い理由は法人に特化した専任チームと体制があるから書類の再提出を最小化できることです。また、売掛債権も法人になりやすいためすばやい判断ができます。

16時までに申込が完了したら最短即日で入金できる点はKKTの強みです。

クライアントの検収遅れや突然の弁済など、突発的なキャッシュアウトを解決したい人はKKTをご利用ください。

| 事業者名 | KKT |

|---|---|

| 対象事業者 | 法人 |

| 買取可能額 | 50万円~ |

| 手数料 | 3.7%~ |

| 審査スピード | 非公開 |

| 入金スピード | 最短即日 |

| 契約の種類 | 2社間、3社間 |

| 必要書類 | 請求書 |

| 審査通過率 | 非公開 |

| オンライン完結 | 〇 |

| 設立 | 2024年 |

| 本社所在地 | 東京都新宿区四谷1-18-6 四谷プラザビル7F |

| 運営会社 | KKT株式会社 |

| 公式サイトURL | https://kkt-inc.co.jp/ |

法人向けファクタリング会社の選び方

経営者がファクタリングによる資金調達で失敗しないため、以下5つの定量的な基準をもった上でファクタリング会社を選んでください。

- 設立5年以上のファクタリング会社であること

- 土日祝日含む24時間365日受付していること

- 最短2時間以内で入金できること

- 買取可能額の上限・下限がないこと

- 必要書類が少なくオンライン完結すること

- 債権譲渡登記の留保が可能であること

ひとつずつ詳しく解説します。

設立5年以上のファクタリング会社であること

まずはファクタリング会社が健全に経営されている指標である設立5年以上の会社を選びましょう。

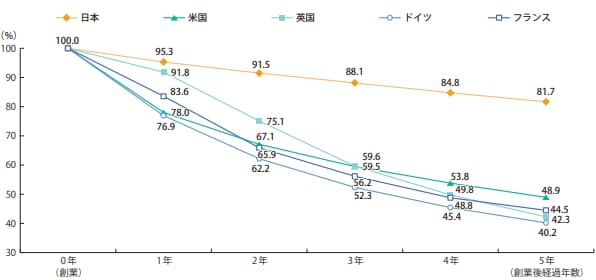

一般的に、企業生存率は創業3年で88.1%、5年で81.7%とされています。

画像引用元:中小企業庁|中小企業白書

日本は世界的に見ると廃業しづらい国ですが、それでも5年あると5社のうち1社は廃業している状況です。経営が5年続いていない場合、その事業者の安定性はわかりかねると言えます。

法人の経営者は多くの社員の責任を背負う存在です。初めてのファクタリング取引にご不安がある場合、適切な意思決定のために5年以上続いているファクタリング会社を選ぶことをおすすめします。

土日祝日含む24時間365日受付していること

ファクタリングの審査可否対応が出るまでのスピードは、経営者の意思決定において死活問題です。また、多忙な経営者にとっては平日の日中に連絡が取れるとは限りません。

法人の存続を目指す迅速な意思決定のために24時間365日審査申込ができるファクタリング会社を選びましょう。

理想は土日祝日や深夜でも連絡できるファクタリング会社です。しかし、法人の方との取引の場合は多くのファクタリング会社も慎重に判断します。例えば、ファクタリング会社が法務局で債権の登記を確認するため、平日でないと審査可否を伝えることができないかもしれません。ただし、土日で審査申込を受け付けて月曜の朝から対応し、スピードを上げることはできます。

法人の方がファクタリング取引をする場合、土日祝日にも審査申込ができるファクタリング会社を選ぶことで資金繰りの改善状況を確認するスピードを上げることをおすすめします。

最短2時間以内で入金できること

ファクタリングを利用するときの多くは、数日以内あるいは10日以内に決済期日が迫っているような状況ではないでしょうか。そこで、ファクタリング会社を選ぶときは最短即日、可能なら最短2時間程度で入金まで完了する会社を優先して審査申込してください。

中小企業庁もファクタリングのメリットとして「期日前に割引して資金化することで機動的な資金調達が可能になる」と挙げています。即日、できたら時間まで指定してくれる会社を選びましょう。

買取額の上限・下限がないこと

法人向けのファクタリング会社を利用するときは買取額の上限・下限がないことも選定条件として大切です。

法人の資金調達ニーズは数千万円から1億円以上になることも珍しくありません。一方、事業者の規模によっては決済に向けて不足する金額が数十万円から100万円程度の少額債権ということもあり、さまざまなケースが考えられます。その都度ファクタリング会社を選ぶのは、審査可否や手数料率、入金スピードなどのリスクを検討するため、大変な負荷ではないでしょうか?

企業間取引において、一度利用した会社をすぐに変更することは珍しいです。ファクタリング会社もリピート率90%以上と宣言する会社が存在しますが、企業間取引においてはリピートありきで考えることは自然なことだと思います。

資金繰りのことなので継続利用を前提にするのは好ましくないと感じるかもしれません。しかし、経営において資金繰りを考える局面はたびたび発生します。

買取額に応じてファクタリング会社を都度変えなくて済むよう、買取上限・下限がない会社を選びましょう。

必要書類が少なくオンライン完結できること

ファクタリングは銀行融資と比較して審査にかかる手間が少ないことがメリットです。強みを活かすため、必要書類が少なくオンライン完結できるファクタリング会社を利用しましょう。

- 請求書

- 通帳のコピー

- 決算書(業者や内容による)

- 登記簿謄本(業者や内容による)

決算書や登記簿謄本などの必要書類はありますが、事業計画書や直近の試算表、その他複雑な書類は必要ありません。

債権譲渡登記の留保が可能であること

法人契約において、債権譲渡登記を必須とする2社間ファクタリングの会社もあります。

仮に登記すると、決算書には乗りませんが、登記事項証明書に債権譲渡の事実が取引先や銀行から閲覧できます。取引先の相手に資金繰りが厳しいとバレたくない人にとって、債権譲渡登記を必須としないまたは留保可能であることは強みです。

QuQuMoやビートレーディングのように債権譲渡登記の留保ができる会社を選ぶことがおすすめです。

法人がファクタリングを利用するメリット

法人がファクタリングを利用することで得られる大きなメリットを解説します。

- 銀行評価を改善できる可能性がある

- 銀行融資と併用できる

- 取引先の倒産リスクを軽減できる

銀行評価を改善できる可能性がある

ファクタリングによって得た資金で利子が発生する負債を返済すると貸借対照表のスリム化(オフバランス化)ができます。自己資本比率が向上して財務体質が改善するため銀行評価が向上し、今後の融資を受けやすくなる可能性もあります。

銀行融資と併用できる

ファクタリングは借入ではありません。そのため、銀行融資の審査が通らなくても別枠で利用できます。

また、ファクタリングの申込は買取を希望する請求書を発行した取引先の信用力が重要なので、銀行融資よりも必要書類が少ないです。決済期日が短い状況で書類の準備が間に合わなくても資金調達ができます。

なお、ファクタリングが借入に該当しない根拠は貸金業法(e-GOV法令検索)を参照しました。金融庁も以下のように判断しています。

- ファクタリング会社は償還請求権を有していない

- 手数料が担保目的と思われるほど高額ではない

取引先の倒産リスクを軽減できる

一般的に、ファクタリングは償還請求権なし(ノンリコース)の契約を行います。

償還請求権なしとは、もし買取した請求書の取引先が倒産した場合、支払われないリスクは買取したファクタリング会社が背負うというものです。仮に償還請求権あり(ウィズリコース)で契約すると、実質的に貸金業とみなされ違法に該当するため、ファクタリング会社は償還請求権なしで契約する必要があります。

上記の背景から、ファクタリングを利用して一定の手数料を支払う代わりに自分たちの法人は取引先の倒産リスクを軽減できるわけです。何が起きるかわからない時代なので、取引先の倒産リスクが高く債権が回収できない可能性があると判断したときにファクタリングの利用を検討することをおすすめします。

法人がファクタリングを利用するデメリットと対策

ファクタリングを利用するときのデメリットについても解説します。

- 銀行融資の利息より手数料が高い

- 請求書以上の金額は調達できない

- 取引先に通知されバレるリスクがある

銀行融資の利息より手数料が高い

ファクタリングの手数料は銀行融資の利息と比較して高いため、継続して利用することはおすすめしません。

例えば、年利2%の銀行融資と手数料1%のファクタリングを比較しましょう。仮に1か月後の請求書をファクタリングした場合、銀行利息の月利で換算すると1%、年利換算したら12%相当になります。もし、ファクタリングの手数料が相場通りの5%から10%だった場合、法人に与えるインパクトは決して小さくありません。

大口案件の利益率を1%削ってでもキャッシュフローをよくしたいなど、ファクタリングは状況に応じて「ここぞ」というときに使いましょう。

なお、PMGやビートレーディングのように資金繰り改善に関するコンサルタントが在籍する会社もあるため、ファクタリング利用時に相談することもおすすめです。

請求書以上の金額は調達できない

ファクタリングは銀行融資やビジネスローンと違い、あくまでもすでに発生している売掛債権の回収権をファクタリング会社が買取するだけにすぎません。したがって、請求書以上の金額は調達できないことから直近の事業状況に大きく左右されます。

取引先に通知されバレるリスクがある

主に3社間取引のファクタリングにおいては取引先に通知されるため、ファクタリングの利用すなわち資金繰りが厳しいことがバレるリスクがあります。債権譲渡を行うときに債券者への通知または承諾・登記を行う必要があるからです。

2社間ファクタリングを利用したり債権譲渡登記の留保可としている会社を選んだりして、取引先に通知がいかないように対策をしましょう。

法人のファクタリングサービス利用例

ファクタリングを利用しやすい業界で各社がどのように利用しているか、事例を紹介します。

建設業

工期が長く、入金までのサイトが長い建設業は、資金繰りが厳しくなりがちです。実は、ファクタリングについて国土交通省では「下請債権保全支援事業」として、下請けの建設会社が保有する債権に対してファクタリング会社が支払いを保証する仕組みを整備して債権の保全を支援しています。

建設業におすすめのファクタリング会社について以下の記事で解説しました。

IT

大規模なアプリ・システム開発やWebサイト制作など、数か月~1年の期間をかけて数百万円から数千万円規模の受託を行うIT業界でもファクタリングが活用できます。

IT業界向けのファクタリング会社について以下の記事で解説しました。

医療法人

診療報酬という倒産リスクが非常に低く入金まで50日から60日程度かかる売掛債権をもつ医療法人は、ファクタリング会社からすると債権買取がしやすい法人です。取引先が国保連なので通知されても資金繰りの厳しさのうわさが立たず、非常に低い手数料かつ高い審査通過率が期待できます。

医療法人を含めた医療機関がファクタリングを利用するときの詳細は以下の記事で解説しました。

法人がファクタリングを利用する流れ

法人がファクタリングを利用するときの一般的な流れをお伝えします。

- 審査申込

- 書類提出・審査

- 契約内容の確認および締結

- 入金

法人向けファクタリングに関するよくある質問

法人向けファクタリングを利用するときのよくある質問にお答えします。あらためてファクタリングの概要を知りたい方は以下の記事も合わせてご覧ください。

大手のファクタリング会社はどこですか?

国土交通省の「下請債権保全支援事業」では、みずほファクター、三菱UFJファクター、オリックス、SMBCファイナンスサービスなどの銀行系ファクタリングが選ばれました。

また、下請債権保全支援事業の対象ではありませんが、独立系・ノンバンク系では創業2012年のビートレーディング、女優・永作博美さんがアンバサダーを務めるPMGといったファクタリング会社が創業年が古く大手と言えます。

中小企業でもファクタリングは利用できますか?

利用可能です。中小企業庁の資料では、卸売業や製造業の中小企業がファクタリングを活用する事例が紹介されています。また、建設業向けの支援事業においては、資本金20億円以下または従業員1,500人以下の中小・中堅企業が対象とされています。

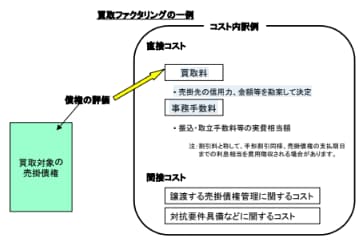

ファクタリング会社はどんな仕組みで儲けているの?

法人経営者様ならどのような仕組みでファクタリング会社が儲けているかを知ることで、手数料の仕組みや相場を理解したいのではないでしょうか?

ファクタリング会社が儲かるポイントは、法人様から請求書を買取する際の買取手数料や事務手数料です。

引用元:国立国会図書館|売掛債権流動化

ちなみに、振込や取り立てが発生するときの事務手数料は実質相当額になるため大きな利益ではありません。その他、売掛債権の管理や対抗要件具備に関するコストも発生しますが、これらは実費として扱われることもあります。

ファクタリング会社が稼いでいる理由において大切なことはファクタリングの手数料です。

手数料の料率は売掛先の信用力や金額に基づいて算出します。手数料がファクタリング会社の利益の源泉になるため、大口になりやすい法人様の取引に力を入れている会社は多いです。

例えば、株式会社No.1はファクタリングを初めて利用するまたは他社から乗り換えを検討中の法人様限定でキャンペーンを行っています。買取を希望する債権が大きな法人様はQuQuMoとビートレーディングに加え、No.1に審査を申込することをおすすめします。

手数料が安いファクタリング会社を教えてください

前提として、入金スピードが速く取引先に通知バレしにくい2社間ファクタリングと、手数料が安くて審査に通過しやすい3社間ファクタリングによって手数料の相場は異なります。

| 3社間ファクタリングの手数料相場 | 1~10% |

| 2社間ファクタリングの手数料相場 | 5~20% |

以上を踏まえると業界最安水準の手数料1%~とするQuQuMoやNo.1、アクセルファクターが手数料が安いファクタリング会社だと言えます。

特に、QuQuMoは手数料が安いだけでなく、請求書と通帳の2点のみでオンライン完結できることが強みです。

買取可能額の上限や下限はありません。

土日祝日も含む24時間365日対応しているのでぜひご活用ください。

少額債権でも買取できますか?

可能です。50万円程度の小口の売掛債権を対象とした現金化の事例も少なくありません。また、建設業支援事業では、債権額の合計が100万円以上であることを目安としつつ、ファクタリング会社ごとに下限額の設定が異なる場合があるとされています。

少額のファクタリングを希望する方に向けた解説記事は以下に執筆しました。

ファクタリングは法人税に影響しますか?

ファクタリングの手数料は全額損金計上できるため、利用によって法人税が増えることはありません。仮に100万円の売掛金を10%の手数料でファクタリングした場合、現金90万円と売掛債権譲渡損10万円が発生するからです。

ファクタリングの仕訳の事例を見てみましょう。

| 借方 | 金額 | 貸方 | 金額 |

| 現金 | 900,000 | 売掛金 | 1,000,000 |

| 売掛債権譲渡損 | 100,000 |

売掛債権譲渡損の勘定科目は、雑損失や売上債権売却損のように処理されるケースもあります。

譲渡損という勘定科目なので100,000円の手数料が経費として発生します。手数料は全額損金計上できるため、実質的なコスト負担は表面上の手数料よりも抑えられます。

なお、債権譲渡は消費税法では非課税取引です。そのため、消費税はかかりません。